原标题:差额开票与差额征税如何把握?

差额开票与差额征税是一回事吗?很多财务朋友认为它俩是一样的,今天我们就来聊一聊。

差额开票与差额征税

差额征税是营改增以后为了解决那些无法通过增值税进项发票抵扣来避免重复征税的项目而采取的一种抵减方法。在差额征税下,应交增值税=(不含税收入-成本)×税率或征收率。而差额开票是一种开票方式,按差额部分能否开具专票,可以分为两大类型:一种是差额部分不得开具专票,另一种是差额部分可以开具专票。

差额部分不得开具增值税专票的情形

差额部分不得开具专票的业务,销售方差额纳税,购买方差额抵扣税款,体现了销售方征多少增值税,购买方抵多少增值税的原理。现行政策下,像提供劳务派遣服务、经纪代理服务、旅游服务、转让金融资产等差额征税但不得全额开专票,具体的情形我们总结成表格放在了文稿区。

对这类业务,可以采用三种开票方式:1.差额扣除部分开具增值税普通发票+剩余部分开具增值税专用发票。2.全额开具增值税普通发票。3.采用“差额开票”功能开具发票。

我们来看个案例:甲劳务派遣公司是一般纳税人,提供劳务派遣服务适用差额征税,含税销售额1000万元,服务费200万元,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用800万元,征收率5%。应该如何开票?

如果甲公司开具一张普票和一张专票,则需要开具专票价税合计200万元,不含税金额190.48万元,税额9.52万元;普票价税合计800万元,不含税金额761.9万元,税额38.1万元;两张发票含税价合计2000万元,不含税金额合计952.38万元,税额合计47.62万元。用工单位可以抵扣9.52万元。

如果甲公司只开一张普票,价税合计1000万元,不含税金额952.38万元,税额47.62万元;用工单位取得普票不能抵扣。

如果甲公司通过系统差额开票功能开具专票,录入含税销售额1000万元和扣除额800万元,系统自动计算税额9.52万元和不含税金额990.48万元,备注栏自动打印“差额征税”字样。用工单位可以抵扣9.52万元。

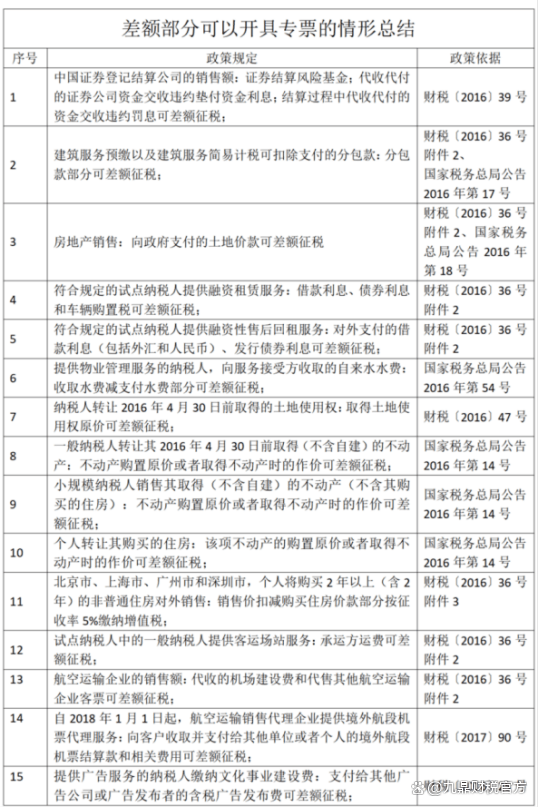

差额部分可以开具专票的情形

销售方差额纳税,购买方全额抵扣税款,减轻了销售方不能取得进项发票的税负问题,又使购买方的利益不受影响。像建筑服务劳务分包、一般计税房地产销售、物业管理服务收取自来水费、转让2016年4月30日前取得的土地使用权等差额征税但可以全额开专票,具体可以“差额征税、全额开票”的情形也总结了表格放在了文稿区。

对于这类业务,一般采用全额开具专票或全额开具普票的开票方式。对于可以全额开具专票的“差额征税”,应当通过申报方式体现出差额后的税款,而不能采取“差额开票”的方式。比如某房地产企业系一般纳税人,2023年6月销售开发产品售价1090万元,假设土地成本654万元,开具专票注明销项税额90万元。销售方差额纳税=(1090-654)/(1+9%)×9%=36万元,购买方全额抵扣进项税额90万元。

刚才提到了转让土地使用权,根据财税【2016】47号,纳税人转让2016年4月30日前取得的土地使用权,可以选择运用简易计税方法,以取得的全部价款和价外费用减去取得该土地使用权的原价后的余额为销售额,按照5%的征收率计算缴纳增值税。可以享受差额征税、全额开具专票。

比如小亿公司(非房开)是一般纳税人,2016年1月出资7000万元,取得了A地块的土地使用权。2023年1月小亿公司因资金周转困难,准备出售A地块,评估作价1亿元,假设出资款和评估价都不含税,则小亿公司增值税应纳税额=(评估作价1亿元-出资款7000万元)×简易税率5%=150万元。

如果小亿公司是在2016年5月1日之后取得的土地使用权对外投资的,现行税收政策没有差额征税和简易计税等方面的规定,因此,纳税人必须按适用税率全额计算缴纳增值税。

差额征税允许扣除的部分,需要取得哪些有效凭证呢?

依据财税〔2016〕36号试点纳税人按照规定从全部价款和价外费用中扣除的价款,应当取得符合法律、行政法规和国家税务总局规定的有效凭证。否则,不得扣除。上述凭证是指:

1.支付给境内单位或者个人的款项,以发票为合法有效凭证。

2.支付境外单位或者个人的款项,以该单位或者个人的签收单据为合法有效凭证,税务机关对签收单据有疑义的,可以要求其提供境外公证机构的确认证明。

3.缴纳的税款,以完税凭证为合法有效凭证。

4.扣除的政府性基金、行政事业性收费或向政府支付的土地价款,以省级以上财政部门监制的财政票据为合法有效凭证。

5.国家税务总局规定的其他凭证。

这里有个风险提示:如果纳税人取得的上述凭证属于增值税扣除凭证的,其进项税额不得从销项税额中抵扣,因为在计算税额的时候已经差额计算了。

【总结】

只有对于政策不允许差额部分开具专票的,才允许使用“差额开票”功能。政策不允许差额部分开具专票,实际上就是不允许下一环节抵扣这部分税款,也叫“差额开票,差额抵扣”。如果政策规定扣除项目不得开具专用发票的,可开具两张发票,不得开具专票的扣除部分开具普票,余额部分开具专票,也可以全额开具普票。凡政策文件没有标明不得开具专票情形的,销售方可以全额开具专票,购买方可全额抵扣。返回搜狐,查看更多

责任编辑: