来源:深蓝财经

作者:郑婷

曾经春风得意的姚振华正面临宝能帝国瓦解的危机。多轮质押、杠杆过高、千亿债务压顶,姚振华的“赌局”显然已失控,但他似乎无法接受残酷的现实,这在近日中炬高拟推行新员工持股计划的事项上可见一斑。

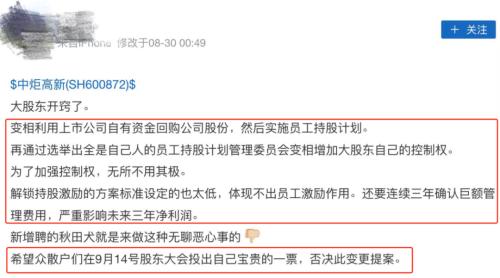

公开信息显示,姚振华持有的中炬高新股份正在被强制执行,与此同时中炬高新二股东则同步增持。一进一退,控制权之争再度隐现。在此时点,姚振华利用对中炬高新尚存的控制权,强推员工持股计划。分析人士指出,姚振华此举企图通过向管理层“派糖”,以及通过持有人会议获得员工持股的表决权,以维持对中炬高新的控制力。

1

员工持股计划遭抵制

员工持股计划方案的出炉,让市场再度看到中炬高新内部控制权之争的“火星”。

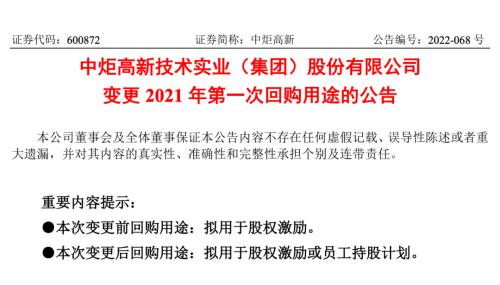

2022年8月30日,中炬高新发布公告称,要将公司此前回购的公司股份更改用途,由用于股权激励变更为股权激励或员工持股计划,并披露了员工持股计划(草案)。

草案显示,此次员工持股计划,拟对不超过491名员工授予不超过1438.80万股股票(占总股本1.8%),募集资金总额上限2.61亿元。其中高管7人,合计认购不超过260.38万股;其他员工不超过484人,合计认购不超过918.42万股;预留260万股。

本员工持股计划的存续期为48个月,在此期间,员工持股由持有人会议管理。持有人会议将由公司董事会秘书或者指定人员负责召集和主持。中炬高新的董秘为邹卫东,曾在宝能旗下融资平台深圳市钜盛华股份有限公司任职。

中炬高新表示,若此次员工持股计划能顺利实施,可真正提升参与对象的工作积极性,有效地将参与对象和公司及公司股东的利益统一,从而推动公司整体目标的实现。

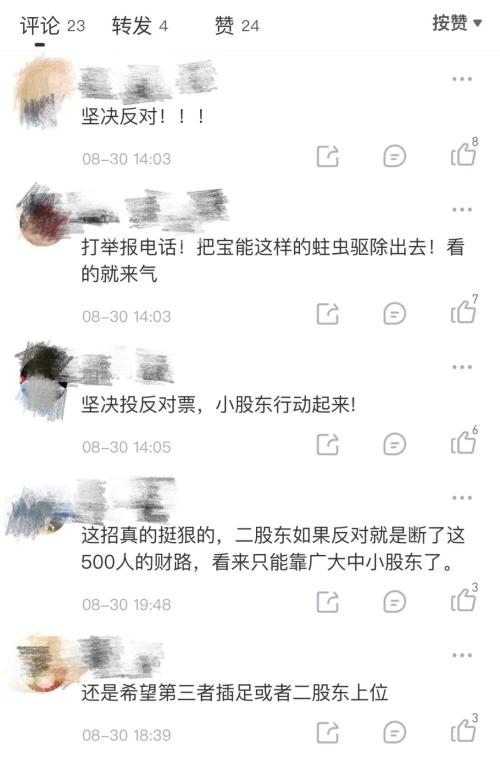

不过,员工持股计划遭到中炬高新部分董事和独立董事的反对。

董事余健华反对的理由包括:议案动机存在疑问、持股委员会是否能代表广大员工的意见存在疑问、员工持股计划将产生超过 3 亿元亏损、持股委员会得到 1.83%的表决权加强了控股股东(宝能)对上市公司的控制进而影响广大中小股东权益等。

万鹤群反对的理由包括:福利性质大于激励作用、控股股东(宝能)会通过持股委员会得到1.83%的表决权从而加强对上市公司的控制。

独立董事甘耀仁反对的理由同样为:控股股东(宝能)通过委员会得到1.83%的表决权等影响广大中小股东利益。独立董事秦志华弃权。

反对的董事和独立董事们的言下之意是,姚振华花中炬高新的钱回购股票,再把股票派给员工,然后通过持股委员会控制持股计划所有股票的表决权,相当于零成本控制了1.83%的表决权,如意算盘打得太响。

2

阳光普照式“派糖”

中炬高新的员工持股计划草案披露后,股价应声大跌。

有分析人士指出,虽然此次员工持股计划设置了业绩考核要求,但对比公司实际业绩来看,似乎有些“形同虚设”。

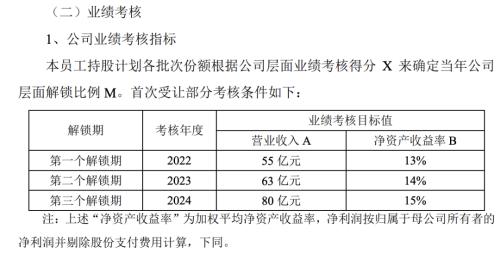

中炬高新层面业绩考核指标为2022-2024年度,分别对应的营收目标值为55亿元、63亿元、80亿元,净资产收益率目标值13%、14%、15%,锁定期分别为12、24、36个月,按照50%、30%、20%的比例分年解锁总共1400多万股的股权。

所谓解锁,就是锁定期一过,受益员工就可以卖出股票,并对员工个人进行分配。

半个月前,中炬高新刚好对外披露了2022年半年报,报告期内实现营业收入26.52亿元,同比增长14.52%,实现归母净利润3.13亿元,同比增长11.91%。按照中炬高新给出的业绩考核指标来看,公司2022上半年营收已经接近过半的整年度目标,并且公司去年的营收规模就有51亿元,照这个趋势,公司2022年要达到55亿应该是板上钉钉的事。

同样的,公司设定的净资产收益率,最高才15%,低于公司去年的17%水平,更低于前几年21%的高点。

“如果连现有水平都无法维持,还有啥好激励的?这激励逻辑成谜。再说解锁节奏(50%、30%、20%),很明显的前高后低,说明前期容易后期难,合理的解锁节奏难道不是前低后高吗?”在中炬高新股吧,有股民提出了自己的疑问,他还表示自己将于9月14日赶赴中山,参加公司的临时股东大会,现场发声并投出他对这项员工持股计划的反对票。

3

二股东虎视眈眈

员工持股计划暗战的大背景,是大股东姚振华和二股东火炬集团力量的微妙变化。

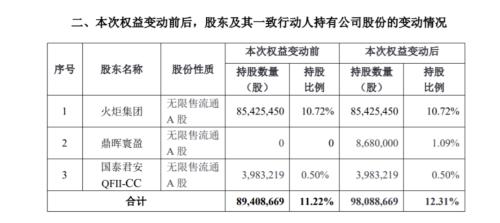

7月19日晚,中炬高新连发三条公告,控股股东宝能系中山润田持股比例从19.44%减少至17.84%,被动减持比例达到1%。与此同时,火炬集团及一致行动人通过大宗交易增持868万股,占比1.09%。本次交易完成后,火炬集团及其一致行动人持有的公司股份增长至12.31%,与中山润田的股份差距缩小到了5.53%。

根据公开资料,火炬集团由火炬开发区管委会间接100%持股。此次与火炬集团联手的盟友鼎晖寰盈,来头也不小,它的执行事务合伙人为鼎晖百孚,是鼎晖投资旗下一家投资基金平台。截至2021年9月,鼎晖投资管理的资金规模超过1700亿元。

市场普遍认为,随着宝能债务危机愈演愈烈,中炬高新控制权转移或难以逆转。公开信息显示,宝能集团2021年12月末有息负债合计为1918亿元。千亿债务压顶之下,如今“宝能系”的资产几乎已经全部抵押,甚至有些已经经过了几轮质押。以中山润田为例,其持有中炬高新的1.59亿股中,已有1.57亿股处于质押状态,质押比例高达98.67%。

根据深蓝财经梳理,中山润田从去年8月开启了被动减持之路,期间发布了至少7次减持公告。根据披露,2021年8月初至2022年8月19日,中山润田在中炬高新的持股比例已经从最高时的25%一路下降至18.10%。

4

姚振华欲安插高管

3名董事投出反对票

随着中山润田和中山国资及其一致行动人之间的股比差距逐渐缩小,中炬高新董事会在高管席位上的定夺也产生了分歧。

根据中炬高新8月22日晚间发布的两份公告,当天公司因经营管理需要,召开了第十届董事会第五次会议,审议通过了《聘任田秋先生为公司副总经理的议案》。

简历显示,田秋出生于1985年12月,曾在世联行和戴德梁行任职。在2014年至2022年,他出任深圳市宝能投资集团有限公司计划财务中心副总经理、宝能新零售集团副总裁,熟悉财务审计、分析相关工作,擅长投资并购。

田秋在员工持股计划披露前夕被安插进中炬高新,耐人寻味。虽然“宝能系”高管田秋最后以3票优势成功当选公司副总经理,但亦有3名董事对这位“宝能系”意欲推举的高管投出了反对票。

其中,董事余健华、万鹤群提出的反对理由为,该公司已收到广东证监局监管意见,明确要维护上市公司稳定,防范控股股东及其关联方违规干预上市公司正常决策程序和日常经营运作,不同意在此时由控股股东推荐高管入职,以免影响公司正常经营发展。

两位董事共同的潜台词,可以理解为,“宝能系”陷入的流动危机,加大了中炬高新经营、管理的不确定性,这导致“宝能系”安插的高管不足以取得我们的信任。

资料显示,中炬高新最新一届董事会由9名成员组成,组成人员派系鲜明。其中,在本次聘任副总经理会议上提出反对票的两人——余健华、万鹤群,均属于“中山系”。今年3月,在中山火炬工业联合公司常年任职的万鹤群,刚刚成为中炬高新新任董事,她同时也是中山火炬联合公司法定代表人兼董事长。

除去上述两人,中炬高新董事会中,尚有“宝能系”董事4人(何华、黄炜、曹建军、周艳梅)以及独立董事3人(秦志华、 李刚、甘耀仁)。其中,黄炜已被深圳市有关方面带走调查。

5

结语

从市场流出的信息看,即便今天的宝能四面楚歌,但姚振华似乎仍在等待一个翻盘的机会,可是面对中小股东的奋起抵抗,以及竞争对手的步步紧逼,姚振华对于捍卫中炬高新等上市公司的控制权,显得心有余而力不足。52岁的姚振华,或许已经很难再像多年前一样,在资本市场“大杀四方”。